作者:赵薇,郭进证券首席经济学家

报告要点

事件:

1月10日,央行公布2022年12月货币金融数据:人民币贷款增加1.4万亿元,预期1.2万亿元;新增社会融资1.31万亿元,预期1.85万亿元;社会增速为9.6%,比上月回落0.4个百分点;M2同比增长11.8%,比上月下降0.6个百分点。

评论:

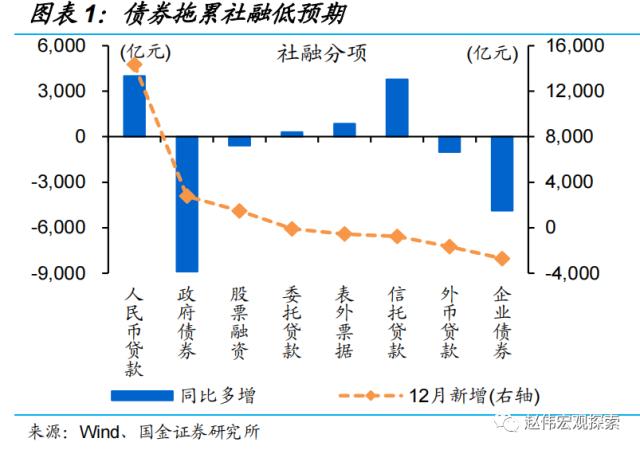

债券拖累新增社会融资预期,企业中长期贷款亮点突出,与表外融资向表内融资转移有关。

新增社会融资持续低预期,信贷超预期。12月份社会融资增加1.31万亿元,同比多增1万多亿元,低于预期的1.85万亿元,但信贷亮点突出。12月新增人民币贷款1.4万亿元,高于预期的1.2万亿元,企业融资结构继续改善。两者的区别主要是债券造成的。其中,国债和企业债合计同比多增近1.4万亿元。前者与债券发行节奏导致的基数因素有关,后者与理财“兑付潮”下部分债券取消有关。

回过头来看,稳增长政策仍有空间,或主要向基建、制造业等领域倾斜,支持或加大房地产相关融资。1月10日,召开各大银行信贷工作座谈会,强调合理把握信贷投放节奏,适度发力,精准支持重点领域,用好再贷款工具,跟进政策性开发性金融工具配套融资。加大对实体经济的信贷支持,为基础设施投资、制造业、绿色发展等重点领域提供金融服务,保持房地产融资平稳有序。

重申观点:在政策支持下,企业融资结构持续改善,向制造业、科技创新等领域倾斜,为新时代“诸葛拉周期”提供融资支持。

常规后续:债券融资拖累社会融资预期,信贷融资改善,M1、M2双双下跌。

社会预期低主要是因为直接融资特别是债券的拖累。12月份社会融资增加1.31万亿元,同比多增逾万亿元,其中政府债券融资减少近8900亿元至2781亿元,企业债券融资减少至-2709亿元,去年同期为2200亿元。股票融资同比减少近590亿元至1500亿元;信托贷款、委托贷款、表外票据总额同比减少近5000亿元;人民币贷款同比增加近4000亿元,达到1.4万亿元。

信贷分项中,企业端持续改善,居民端持续拖累。12月新增信贷同比增加2700亿元至1.4万亿元,企业中长期贷款同比增加8700多亿元至1.2万亿元,新增企业短期贷款同比转负减少638亿元,票据融资同比增加2900多亿元至1150亿元。居民中长期贷款同比减少近1700亿元至1865亿元,新增居民短期贷款为负。

M2的下跌超出预期,这与基数效用的影响和理财赎回潮有关。12月份,M1较上月下降0.9个百分点至3.7%,与企业激活力不足有关;M2同比下降0.6个百分点,至11.8%。存款分项中,公司存款在基数拖累下大幅增长;非银存款同比减少,居民存款同比增加,或映射理财兑付潮仍有影响;财政存款同比减少555亿元。

风险:政策效果不如预期。

研究报告信息

证券研报:企业中长期贷款超万亿的背后?

上映日期:2022年1月10日

报告机构:郭进证券研究所

当前位置:

当前位置: 来源:网络

来源:网络  时间:2023-01-11 08:45:00

时间:2023-01-11 08:45:00